Introduzione

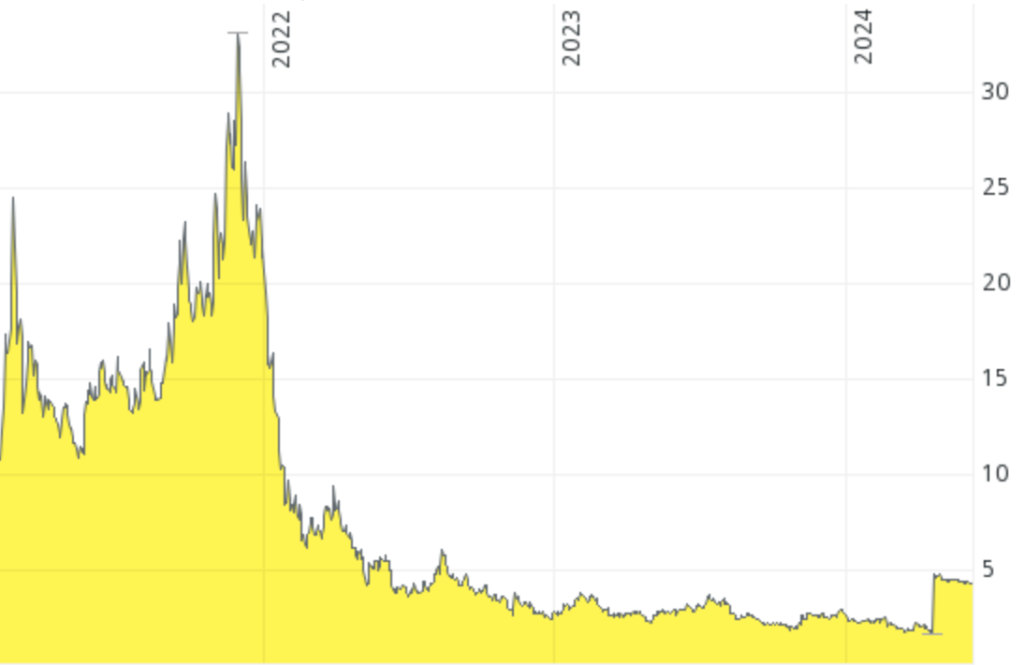

CoStar Group, leader nei servizi di informazione immobiliare, ha annunciato l’intenzione di acquisire Matterport, la piattaforma di tour virtuali, per un valore d’impresa di 1,6 miliardi di dollari. Questa acquisizione, sebbene promettente, è soggetta all’approvazione normativa e degli azionisti, creando così un’interessante opportunità di arbitraggio per gli investitori.

Dettagli dell’acquisizione

In aprile, CoStar ha comunicato che ogni azionista di Matterport riceverà 2,75 dollari in contanti e 2,75 dollari in azioni CoStar. Tuttavia, la porzione in azioni è soggetta a un meccanismo di “collar simmetrico”, che può influenzare il valore finale delle azioni distribuite.

Meccanismo del collar

Il prezzo medio delle azioni CoStar sarà determinato tre giorni prima dell’acquisizione, basandosi sul prezzo ponderato degli ultimi 20 giorni di negoziazione consecutivi. Se il prezzo medio delle azioni CoStar sarà tra 77,42 e 94,62 dollari, il rapporto di cambio sarà calcolato dividendo 2,75 dollari per il prezzo medio. Se il prezzo sarà inferiore a 77,42 dollari, il rapporto di cambio sarà 0,03552, mentre se sarà superiore a 94,62 dollari, sarà 0,02906.

Opportunità di arbitraggio

Attualmente, le azioni Matterport sono scambiate a circa 4,26 dollari (6 giugno 2024), mentre quelle di CoStar a 77,05 dollari, creando un margine di circa il 22% (5,487 USD vs 4,26 USD) tra il prezzo di negoziazione e il prezzo di acquisto previsto. Questa differenza rappresenta un’opportunità di arbitraggio per gli investitori.

Considerazioni sull’arbitraggio

Per valutare l’opportunità di arbitraggio, è importante rispondere a quattro domande chiave:

- Quanto è probabile che l’evento promesso si verifichi?

- La fusione deve essere approvata dagli azionisti di Matterport e dalle autorità di regolamentazione. Il management di Matterport, che possiede circa il 15% delle azioni, ha già votato a favore dell’accordo, rendendo probabile l’approvazione da parte degli azionisti. Tuttavia, l’approvazione da parte della autorità rappresenta un’incognita, specialmente in un contesto in cui le autorità antitrust stanno aumentando la loro sorveglianza sulle fusioni e acquisizioni.

- Quanto tempo sarà immobilizzato il denaro?

- La gestione di CoStar e Matterport prevede che l’accordo si concluda entro la fine del 2024. Se ciò accade, un ritorno del 22% in circa sette mesi è particolarmente allettante, considerando che i titoli del Tesoro USA a sei mesi rendono attualmente circa il 5,4%.

- Qual è la probabilità che si verifichi un’offerta ancora migliore?

- Dato che l’accordo è stato annunciato ad aprile e non sono emerse altre offerte, sembra improbabile che ci sia un’offerta concorrente.

- Cosa succede se l’evento non si verifica?

- Se l’acquisizione fallisce, Matterport riceverà una penale di risoluzione di 85 milioni di dollari da CoStar. Matterport, pur non essendo ancora redditizia, ha mostrato una crescita costante del numero di abbonati e dispone di una solida situazione patrimoniale con 419 milioni di dollari in contanti e investimenti. Tuttavia, le azioni di Matterport quotavano a 1,74 dollari prima dell’offerta, quindi c’è un downside molto elevato.

Valutazione di Matterport come azienda indipendente

Nel primo trimestre del 2024, Matterport ha generato 39,9 milioni di dollari di entrate, con un aumento annuo del 5%. Sebbene la crescita sia deludente, l’azienda ha superato il milione di abbonati, con un incremento del 30% rispetto all’anno precedente. La sua dipendenza dal settore immobiliare, attualmente in difficoltà a causa dei tassi di interesse elevati, rappresenta una sfida. Tuttavia, la forte posizione di cassa e l’assenza di debiti rendono Matterport un’azienda interessante anche come entità indipendente.

Rischi normativi

Uno dei principali rischi associati a questa acquisizione riguarda l’approvazione dell’antitrust. CoStar ha già affrontato scrutinio regolamentare in passato, come nel caso dell’acquisizione di RentPath, bloccata dalla Federal Trade Commission (FTC) nel 2020. Tuttavia, l’acquisizione di Matterport rappresenta una integrazione verticale piuttosto che orizzontale, il che potrebbe ridurre le preoccupazioni regolamentari.

Al momento, non ci sono stati aggiornamenti significativi riguardo alla revisione dell’HSR (Hart-Scott-Rodino Antitrust Improvements Act), ma il fatto che non ci siano state estensioni del periodo di revisione suggerisce che l’antitrust potrebbe non essere un ostacolo insormontabile.

Abbiamo chiesto conferma al reparto IR di CoStar per quanto riguarda il periodo di 30 giorni per il review HSR – che sarebbe scaduto già il 3 giugno – due volte senza ricevere risposta; da quanto abbiamo appreso da persone informate ci sarebbe stato un refiling (che permette di aggiungere informazioni senza incorrere costi aggiuntivi) e che quindi il periodo di 30 giorni è ripartito da capo. I fondi specializzati in queste opportunità – perlomeno quelli che seguiamo – finora hanno acquistato soltanto posizioni relativamente piccole specialmente considerando lo spread, quindi gli specialisti ancora sono molto cauti probabilmente per il rischio antitrust.

Considerazioni finali

L’opportunità di arbitraggio offerta dall’acquisizione di Matterport da parte di CoStar è interessante per gli investitori disposti a correre un rischio a breve termine. Le probabilità che l’accordo superi gli ostacoli normativi sembrano leggermente favorevoli (anche se con l’amministrazione Biden c’è sempre un rischio antitrust!) e il margine del 22% è attraente. Tuttavia, è essenziale monitorare attentamente le decisioni della Federal Trade Commission e del Dipartimento di Giustizia, oltre alle fluttuazioni significative nel prezzo delle azioni di CoStar.

Per gli investitori che credono nella ripresa del mercato immobiliare, Matterport potrebbe rappresentare un’opzione valida anche come azienda autonoma. Con una forte base di abbonati e una posizione finanziaria solida, l’azienda ha il potenziale per crescere, nonostante le attuali difficoltà del settore.

Questo investimento attualmente è solo interessante per specialisti anche perché il rischio è asimetricamente a sfavore (downside elevato, upside del 22%) anche se l’upside del 22% sembra interessante, quindi aspetterei ulteriori conferme per quanto riguarda l’antitrust prima di procedere in grande stile.